微波毫米波芯片在电子对抗、精确制导、雷达探测、军用通信等国防军工领域及仪器仪表、医疗设备、卫星互联网、5G毫米波通信等民用领域都拥有广泛的应用,不过市场主要被ADI、Qorvo、MACOM等国外厂商占据。

由于我国军工微波芯片发展起步较晚,导致国内微波芯片企业众多,却主要集中于中低端市场。近年来国内逐渐诞生了一批能够供应军工电子市场的民营企业,包括国博电子、臻镭科技、铖昌科技、芯谷微、中科海高等。

其中,聚焦于微波毫米波芯片、组件研制的芯谷微正式开启上市征程。5月5日,上交所正式受理了芯谷微科创板上市申请。

业务体量小

近年来,国内国防预算支出持续上涨,2023年安排国防预算支出1.58万亿元,比上年执行数增长7.2%。受此影响,国内军工市场对雷达探测、军用通信等需求在不断增长,进而带动高性能军用芯片进口替代的需求不断增强。

作为国内少数能够批量提供半导体微波毫米波芯片、微波模块和T/R组件等系列产品的企业之一,芯谷微多项产品成功应用于国家重大装备型号中,也成功受益于国内国防市场需求的增长。

2020年至2022年,芯谷微营业收入分别为6440.84万元、9958.21万元和14880.74万元,年复合增长率为52%,收入规模实现高速增长。同期净利润分别为3709.62万元、4258.52万元和5780.32万元,呈现出稳定增长的趋势。

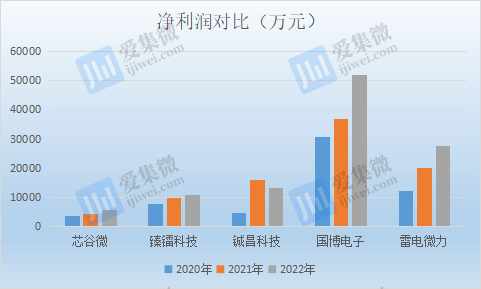

集微网选取了同样从事射频芯片、T/R组件业务的国博电子,从事收发射频芯片业务的臻镭科技、从事相控阵T/R芯片的铖昌科技以及从事为毫米波微系统业务的雷电微力,与芯谷微进行业绩对比,以供半导体投资者和行业人员参考。

从上表可见,与民用芯片市场2022年出现需求疲软不同,军用芯片市场仍维持增长趋势,上述厂商业绩均保持增长。其中,国博电子营收规模最大,芯谷微营收规模最小,但增长速度较快。

在净利润方面,上述企业中,仅铖昌科技2022年出现下滑,盈利水平最高的厂商同样是国博电子,盈利水平最低的仍是芯谷微,但保持了业绩增长的趋势。

然而,芯谷微也坦言,公司存在税收优惠和政府补助的风险。2020年至2022年,公司税收优惠金额分别为383.81万元、1211.74万元和1478.16万元,占同期利润总额的比例分别为8.96%、28.45%和25.57%;同时,公司计入当期政府补助的金额分别为958.02万元、1023.88万元和1074.68万元,占同期利润总额的比例分别为22.36%、24.04%和18.59%。

芯谷微表示,若未来国家相关税收优惠或政府补助政策发生不利变化或者公司不能继续符合税收优惠或政府补助条件,将会对公司经营业绩造成不利影响。

尽管业绩体量小,但芯谷微已经契合了科创板第一项上市标准:预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

毛利率较高

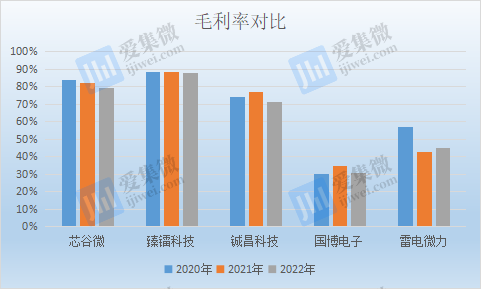

由于军用芯片产品具有性能参数指标要求高、结构复杂、技术壁垒高等特征,其毛利率也显著高于民用芯片产品。相对于民用射频芯片市场价格战横行,军用芯片仍是一方净土。

2020年至2022年,芯谷微综合毛利率分别为84%、82.17%和79.54%,综合毛利率有出现小幅度下滑,但一直保持较高水平。

对比同行厂商来看,毛利率最高的厂商为臻镭科技,毛利率最低的是国博电子。

根据招股书显示,芯谷微的主营产品为芯片、模组及技术开发服务,其中芯片业务占比较高,因此公司综合毛利率主要受其芯片产品毛利率变动的影响。

2020年至2022年,芯谷微芯片产品毛利率分别为85.46%、84.49%和82.54%。集微网发现,芯谷微芯片毛利率下滑的背后,是公司芯片产品平均单价出现了下滑,2020年至2022年分别为110.82元/只、103.34元/只、100.07元/只,呈现出稳定的小幅下滑趋势。

与此同时,芯谷微的模组产品单价却逐渐提升,2020年至2022年分别为0.06万元/只、1.26万元/只、2.1万元/只。

值得注意的是,2020年至2022年,无论是芯片还是模组,芯谷微的产品均出现了产销率下滑的情况。其中芯片的产品的产销率分别为84.75%、80.17%和80.4%;模组产品的产销率分别为100%、96.6%和84.78%。

芯谷微表示,2021年和2022年芯片产品的产销率较低主要系公司业务规模持续扩大,为了应对下游客户需求的增加,公司备货规模增加所致。2022年公司模组产品产销率下降主要系发出商品尚未验收的规模增加所致。