(记者 张轶群)用户对超高清视频的需求不断攀升,雄厚的超高清产业基础叠加政策驱动,日趋成熟的产业生态……经过几年发展,中国超高清视频产业进入发展的黄金机遇期。

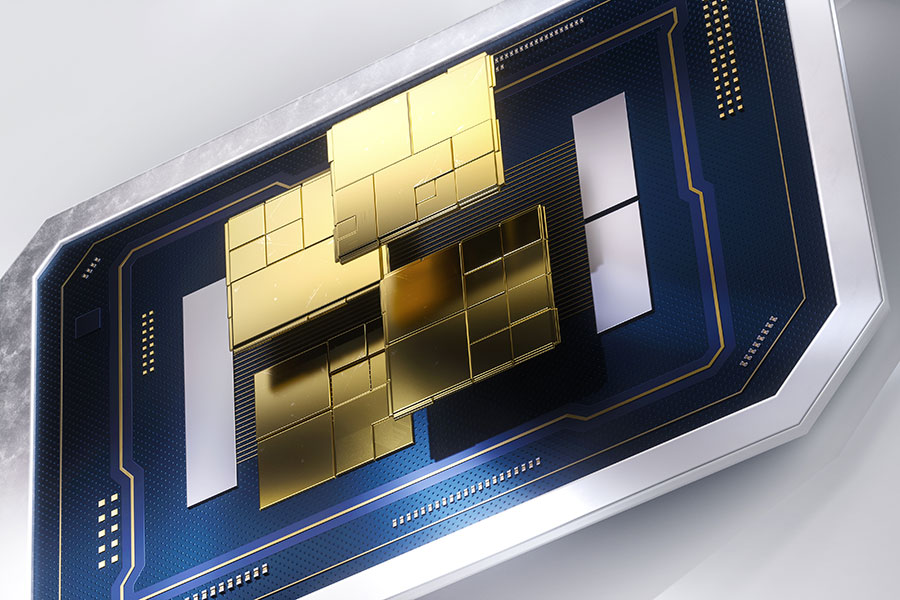

自2019年《超高清视频产业发展行动计划》发布以来,我国在超高清视频领域取得了一系列的标志性成果。以芯片和面板为代表的核心元器件在超高清视频产业链中扮演的重要作用,其品质和成色是决定我国超高清视频产业发展的关键。

在核心元器件环节,自2017年至今,我国在感光器件与存储芯片环节都实现了突破,显示面板产能大幅提升,市占率不断提高。但同时,在GPU、网络芯片等部分依然依赖进口,自主化程度较低。

业内人士指出,因技术积累浅、研发实力弱、产业化投入不足,超高清产业包括芯片等核心元器件方面仍存在一定短板,美、日、欧、韩等国家地区在这方面方面占据较大优势地位,但我国正在该领域加速追赶,需要通过整合龙头企业、科研院所等优势资源,加强产学研合作,尽快实现高关键核心器件的技术突破。

国内超高清核心芯片体系逐步完善

超高清视频产业中核心芯片主要主要包括图像传感器、存储芯片、编解码芯片、图像芯片、处理器芯片、终端显示芯片等。整体而言,国外厂商仍然占据优势,但我国企业已经逐步打破国外垄断。

CMOS传感器(CIS)应用于各类摄像机的光电转换并形成高质量数字图像数据。主要有广播级、专业级、消费级等系列。

赛迪智库发布的《超高清视频产业发展白皮书(2021)》(以下简称白皮书)中指出,广播级和专业高端图像传感器依赖进口,消费级产品在像素数、数据传输速率等核心指标方面存在明显短板和知识产权缺失。

目前,超高清领域CMOS市场份额主要由索尼、松下、三星等国外企业主导,我国豪威、格科微等企业正逐步向中高端CIS市场发力。

豪威科技全球销售和市场高级副总吴晓东去年接受集微网专访时表示,在高端产品上豪威正在缩小与索尼和三星的差距。以前的差距可能在一年左右,而2020年内做到新产品能够打平,在2021年实现领先。

豪威去年推出了OV64A图像传感器,大光学格式的1.0微米6400万像素图像传感器,最高支持 30 帧/秒的 8K 视频,OV64B、OV64C也能够输出8K 30fps的素材。

在CPU方面,《白皮书》指出,X86架构的海光,ARM架构的海思和飞腾,RISC-V架构的阿里平头哥,正在不断培育生态。GPU方面,我国高端GPU对外依赖较高,8K GPU需要高帧率输入,集成显示时序控制(TCON)单元,采用高阶色彩处理算法,色调、饱和度、 亮度独立可调,支持高性能超分辨率技术,该市场大部分被韩国三星和日本索尼占领,我国海信、海思在该领域有所布局,但市场份额较小。

编解码是超高清技术的核心能力。在编解码芯片方面,需要与编解码技术标准相匹配。面向5G和8K发展需求,第三代音视频编解码技术标准AVS3应运而生。相比于上一代编码标准,AVS3在块划分结构、参考帧管理、预测、变换等模块都有创新,增加了新的编码技术,在大幅提升编码效率的同时也增加了芯片设计难度。

业内人士指出,不同于4K解码芯片,8K解码芯片需要支持AVS3、H.266编解码等标准,系统复杂度高、功耗较大,至少需要采用12nm或更先进的工艺才能生产,对芯片设计人员提出了更高的要求。此外,超高清编码还需要芯片算力的进一步提升。据悉,海思、联发科、晶晨股份等公司面向4K/8K电视的芯片已应用12nm制程,晶晨已有7nm制程工艺的研发计划。

2019年,海思发布了全球首颗基于AVS3标准、支持8K分辨率的超高清芯片。国科微支持AVS3的超高清8K芯片有望2021年第二季度推出。

对于存储芯片而言,其内存和闪存颗粒、主控芯片、总线芯片、存储网络接口芯片、存储器时钟、延迟锁定回路等占据了重要的位置,具有高速率特性,需要应用大规模存储技术,目前存储芯片市场主要被三星、美光、英特尔、SK海力士、西部数据等韩国和美国企业占据,我国存储芯片对美、 韩高度依赖,但国内长江存储、合肥长鑫已在存储芯片领域实现突破。

终端芯片主要是指各类显示芯片。在此领域,海思超高清8K P120机顶盒芯片、8K电视主控芯片已经量产,海思已经具备了包括视频采集、视频编解码、8K电视以及8K屏显示驱动和TCON芯片等全系列8K终端芯片。集创北方科技股份有限公司研发了面向8K超高清应用的显示驱动芯片,有助于提高显示画质,提升主控芯片性能。

在终端芯片方面,家电厂商也很早便开始布局、自主研发电视芯片品牌。海信、创维等国内企业已经推出了相应的8K芯片产品。 在近日举行的2021全球超高清视频产业发展大会上,海信视像科技股份有限公司首席科学家刘卫东表示,海信正在自主开发国内首颗8K超高清画质芯片,今年将投入量产。2020年,海信屏端驱动芯片(TCON)产品全年出货量超4000万颗,累计出货已达1亿颗,目前全球占有率超过50%,稳居第一。海信视像旗下的信芯微公司屏端驱动芯片产品已经覆盖从高清到8K超高清全系。

业内人士指出,总体来看,国内超高清核心芯片体系逐步完善,初步形成了对4K超高清产业链的支撑能力。

高端面板成推动超高清发展强劲动力

如今,随着5G+8K以及5G+AR/VR的推动,超高清显示行业迎来新一轮的发展机遇,同时对显示技术提出了新的要求。高清显示面板是超高清产业链最成熟的终端环节,包括京东方、TCL华星等中国企业已经完成从追赶到并跑、现在正向领先者发起冲击。

行业数据显示,去年上半年,京东方、TCL华星等国产面板已经取代韩厂,处于行业出货量前列,但我国面板产业大而不强的局面仍需要尽快突破,在核心器件,关键设备等方面的生产研发有待加强。

京东方科技集团高级副总裁邵喜斌介绍,目前,京东方共有16条产线,其中13条是TFT-LCD产线,3条是OLED产线,还有1条在建产线。在常规传统产业的产品当中,从手机、平板、笔记本、显示器、电视全部实现了全球份额的第一位。8K产品到目前已经形成了全系列,所有TV的尺寸都有产品可以供应。

TCL是中国唯一一家具备从显示材料、面板、模组到品牌整机再到内容运营的垂直一体化优势的企业。TCL华星是超高清面板生产的龙头企业,2020年在全球液晶电视面板出货量排名跃居第二,TCL华星的8K面板全球市占率第一。

随着面板国产化程度不断提高,高端面板已经成为推动超高清产业发展的强劲动力。面板在供应上形成规模之后,如何尽快降低成本也将有助于超高清的普及。

TCL华星副总裁赵斌表示,华星会推动材料和设计的极致降本,加速8K普及。目标是把8K的成本做到仅为4K的1.18倍,在cell面板材料上,TCL华星已经成为全球首个能实现自研的面板厂商,将前段材料的成本争取降低30%以上。在EE电子材料上,TCL华星采用了全球首个1G1D单数据线架构,在解决困扰行业20年充电率难题的同时,将8K驱动IC数量减少50%。

TCL集团创始人、董事长李东生表示,超高清视频产业链中许多关键设备和元器件自主供应能力不足,缺乏核心技术研发能力。以显示面板为例,LCD前段阵列制程设备目前基本靠进口,OLED除少数模组设备外,也全部依赖进口,OLED的关键材料大部分也是依赖进口。

目前,我国在Mini LED、Micro LED、QLED、OLED 、电子纸等新型显示技术多路线演进。大尺寸显示技术在不断进行改良和创新,目前以 LCD 为主,Mini LED、Micro LED、QLED、OLED 并行发展。Mini LED 领域,2021 年 3 月 9 日,TCL 发布两款Mini LED电视,海信、小米、创维等主流厂商积极布局Mini LED显示技术;三星计划于2021年试产Mini LED 电视。

《白皮书》指出,Micro LED 领域,雷曼光电已实现基于COB 先进集成封装技术的Micro LED超高清显示产品量产,三星计划于2021- 2022年量产 Micro LED 电视。QLED领域,2020 年上半年,量子点电视销量同比增长九倍,成为大尺寸电视主流选择,三星计划于2021年实现QLED面板商业化。OLED领域,LGD垄断了OLED大尺寸技术,2020年,全球OLED电视出货量达到365.2万台,相比2019年增长了20%,其中LG的OLED电视出货量为204万台,占全球OLED市场份额的56%。

如今,随着新一代的显示技术也在不断涌现,包括印刷显示、激光显示、Micro LED显示为主的下一代显示方向逐渐明确,光场显示、激光全息显示等变革性技术将推动三维立体显示发展,全球处于产业化应用前的研发阶段。李东生就认为,更高分辨率的显示、更适合的应该在裸眼3D技术上,光场显示甚至未来的全息显示。同时,未来包括光场显示、高清显示和柔性技术的结合,会突破传统应用场景的限制,孕育巨大的家庭娱乐和信息服务的革命。(校对/Humphrey)