公开数据显示,2022年汽车销量达2686.4万辆,连续14年全球第一;不仅如此,我国也是全球第一大新能源汽车市场,2022年销量达688.7万辆,连续8年保持全球第一。

在汽车产业带动下,我国汽车半导体市场规模处于持续增长状态,根据天风证券等机构研究数据,我国汽车芯片市场规模预计将从2017年的107.51亿美元提升至2022年的167.45亿美元,全球市场占比也将从27.51%提升至30%。不过如此庞大的市场,我国汽车芯片主要依赖国际供应商,至2022年,国产化率仅为5%。

伴随汽车电动化、智能化持续发展,我国汽车半导体产业链获得快速发展,持续提升国产化率。其中,聚焦于工业级及车规级磁传感器芯片研发的赛卓电子科技(上海)股份有限公司(下称“赛卓电子”)已于近期开启科创板IPO上市进程,计划加码对车规级芯片的投入,提升汽车芯片的国产替代进程。

汽车电子业务营收占比超50%

2011年,赛卓电子成立,于当年推出了第一代开关霍尔传感器芯片,应用于工业自动化领域;至2014年,赛卓电子开始向汽车电子领域布局;2016年,围绕汽车应用又开发了多款产品。

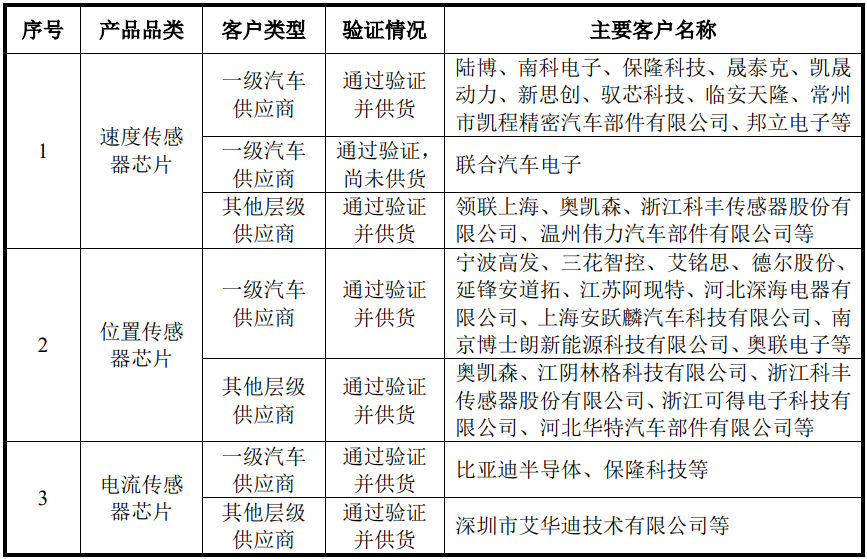

截至2022年H1,赛卓电子已有SC9642TS、SC9641TS-P、SC9641TS、SC9621VB等速度传感器芯片,SC4688SA、SC244XUA、SC244X、SC243X等位置传感器芯片,SC4643等电流传感器芯片通过了AEC-Q100 Grade 0车规级认证。

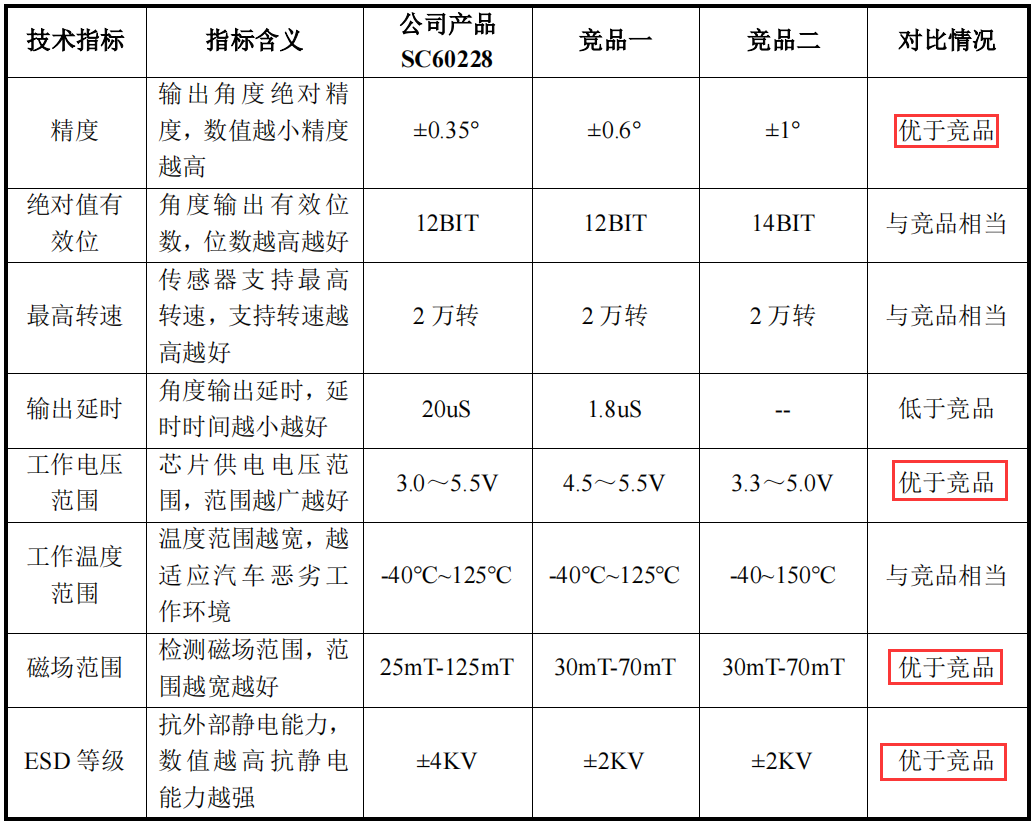

随着技术的持续深耕,其竞争力也不断增强,其产品在核心指标上已与Infenion、Allegro等国际大厂基本相当,在部分指标上,甚至优于国际大厂产品,如线性霍尔传感器芯片,在灵敏度温漂、静态输出电压温漂、工作电流等方面均优于竞品;高速磁编码器芯片同样在精度、工作电压范围、磁场范围、ESD等级等指标上优于竞品。

赛卓电子高速磁编码器芯片与竞品关键指标比较

随着产品竞争力的持续提升,赛卓电子已获得一批汽车领域下游企业认证定点,产品也进入宁波高发、南京奥联、联合汽车电子、三花智控、保隆科技、延锋安道拓、胜华波、江苏阿现特等汽车系统集成商,以及比亚迪、上汽集团、长安汽车、长城汽车、吉利汽车、蔚来、理想等主机厂供应链体系,并实现批量装车。

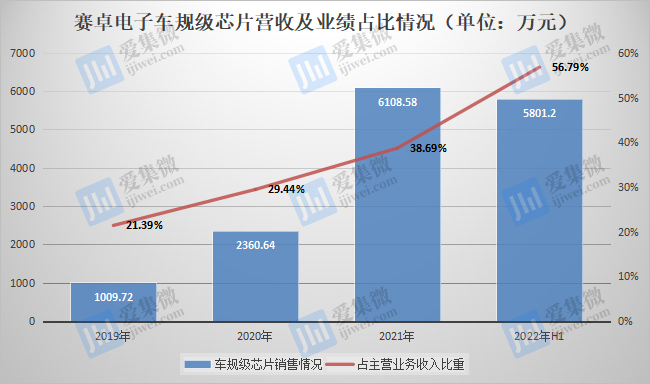

由此,赛卓电子车规级芯片的出货量迅速增长,并带动业绩快速提升,招股书显示,报告期内,汽车电子业务销售额已从2019年的1009.72万元提升至2022年H1的5801.2万元,占总营收比重也从2019年的21.39%迅速提升至2022年H1的56.79%,已成为赛卓电子营收的主要来源。

随着以赛卓电子为代表的国内企业在汽车电子领域营收快速增长,磁传感器国产替代进程也在快速提升。

根据ICV TANK研究报告,中国2022年汽车电子领域磁传感器芯片产品市场规模约为3.68亿美元,国内厂商市场占有率不足10%,国内磁传感器芯片市场占有率排名前五的厂商均为国际先进厂商,分别是Allegro、Infineon、NXP、Melexis、TDK,市场占有率合计达到约80%。

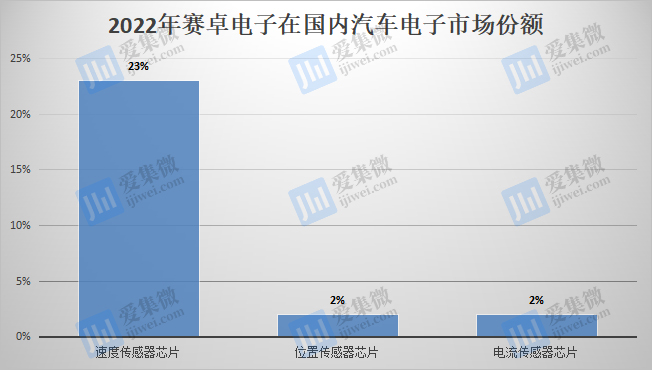

2022年,赛卓电子在汽车电子领域合计营收为15973.92万元,据此推算,其在国内的市占率约为7%,在国内处于领先位置。据其最新披露数据,至2022年,在汽车电子市场,赛卓电子速度传感器芯片市场份额已达23%,位置传感器芯片市场份额达2%,电流传感器芯片市场份额也达到2%。其中,ABS轮速传感器芯片SC964X系列、新能源汽车电机驱动电流传感器芯片SC464X系列、电子油门踏板传感器SC468X系列市占率陆续扩大,2022年分别达到了30%、20%、10%以上。

押宝汽车电子业务,研发创新如何跟上?

随着汽车电子业务营收快速增长,赛卓电子的业务重心也快速向汽车电子领域倾斜。

IPO招股书显示,截至2022年H1,赛卓电子在研的13个项目中,只有一个研发项目面向工业领域,其余12个项目均面向汽车电子,有全面押宝汽车电子市场的趋势。

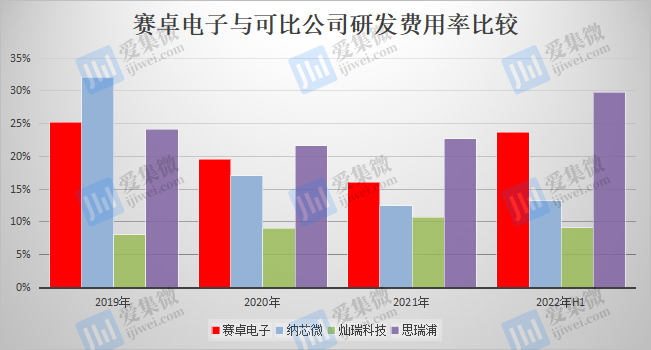

而为了加速其在汽车电子领域的布局,抢占国产替代先发优势,报告期内,赛卓电子的研发费用率分别为25.19%、19.59%、16.03%、23.67%,与可比公司相比,仅次于思瑞浦,高于纳芯微及灿瑞科技。

不过受营收规模限制,报告期内其研发投入分别为1206.47万元、1600.66万元、2548.09万元、2432.63万元,与可比公司相比仍有较大差距,如思瑞浦,其相应报告期内的研发投入分别为2.19亿元、2.57亿元、3.18亿元、3.52亿元,大幅高于赛卓电子。

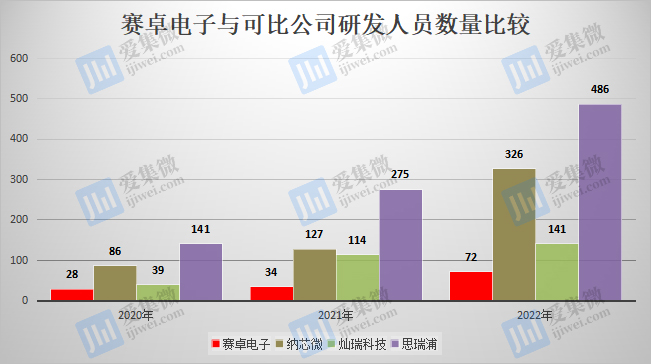

有限的研发投入下,赛卓电子的研发人员数量也相对有限,截至2022年末为72人,而可比公司中,思瑞浦为486人,纳芯微为326人,灿瑞科技为141人。

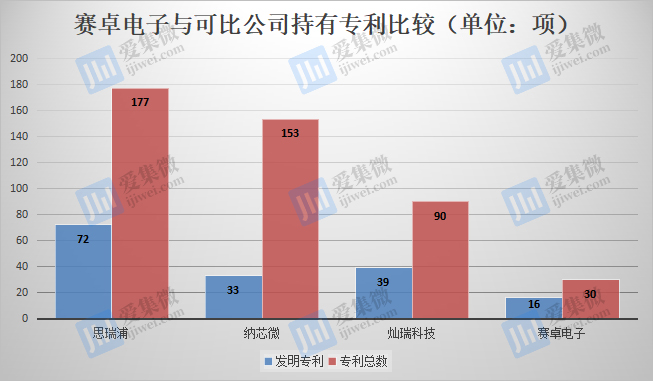

专利方面,可比公司的领先优势也更为明显。公开资料显示,截至2022年末,赛卓电子持有发明专利16项,获授权专利总数为30项;而思瑞浦、纳芯微、灿瑞科技等可比公司的发明专利分别为72项、33项、39项,持有的专利总数分别为177项、153项、90项,均高于赛卓电子。

赛卓电子借助较早进入汽车电子领域的先发优势,以及宁波高发、保隆汽车、三花智控、青岛尚颀(上汽集团)等股东的支持,其在磁传感器领域的国产替代已走在国内企业前列,但由于研发投入及专利数量不及可比公司,随着国内可比公司持续加大对汽车电子市场的投入,未来赛卓电子能否延续其国产替代领头羊的地位仍未可知。

值得注意的是,赛卓电子目前在研项目中,因部分技术无法突破,或是产品竞争力无法与竞品比较,存在研发终止的情形。

据赛卓电子招股书披露,公司车规级通用齿轮传感器芯片、车规级霍尔传感器系列芯片产业化及配套技术研发项目,由于在部分产品设计、工艺实现、研发投入产出预测等方面无法满足公司车规级产品开发需求,导致部分研发内容终止。而车规级高压大功率LDO研发项目则由于市场存在成本更低的解决方案,导致研发项目终止。

(校对/占旭亮)