根据SEMI的数据,2022年全球半导体材料市场年增长率为8.9%,营收达727亿美元,预计2023年将达到752亿美元。以区域市场来看,中国台湾地区凭藉其拥有大规模晶圆代工产能和先进封装产能的优势,已经连续第13年成为全球最大的半导体材料消费市场,2022年半导体材料市场销售总金额约201亿美元,同比增长13.6%;排名第二的是中国大陆,2022年半导体材料市场营收规模为129.7亿美元,同比增长7.3%。

虽然近年来中国大陆大力发展半导体制造业,晶圆制造产品持续提升,但在半导体材料方面一直起色不大,2022年中国半导体材料市场的增速慢于全球平均增速,半导体产业的发展对半导体材料消费增长的带动能力较为有限。加之2023年,受全球半导体行业低迷的影响,我国半导体产业的战略重点从扩产投资转变为降本增效,整体需求的减弱,也导致了半导体材料行业的不景气。

在过去十几年内,消费电子的需求一直是影响全球半导体行业繁荣程度的关键。2023年全球消费电子需求持续下滑,苹果、三星等全球智能手机头部企业启动减产,加速去库存以降低市场风险。而在此环境下,汽车芯片成为了逆势增长的一股清流,被认为可能是带动半导体行业走出低景气周期的新兴业务板块。而在汽车芯片产品中,功率半导体是备受瞩目的重点领域,汽车系统对耐高频、高温、小型化的需求使得传统以硅为材料的芯片产品逐渐接近了其性能极限,难以满足车规级应用。因此近几年以碳化硅材料为代表的前沿半导体材料受到了越来越多的关注,英飞凌、意法半导体、罗姆等公司都与上游供应商签署碳化硅晶圆供应协议以保证碳化硅材料供应等举措,促使碳化硅产品持续上量。

在ICT行业,知识产权的价值至关重要。爱集微知识产权咨询针对中国大陆半导体先进材料企业的专利情况进行了全面梳理,权威发布专利创新榜单,以专利实力作为本行业相关企业的技术创新水准与市场潜力的反映,为公众和投资机构了解国内先进半导体材料企业的技术竞争力提供直观的参考。

下文涉及的专利数据统计规则说明如下:

1、企业包括“企查查”统计的“持股比例”或“对外投资比例“50%以上的主体;

2、统计数据截至2023年9月30日,来源IncoPat专利数据库,爱集微知识产权咨询整理;

3、境外专利包含向世界知识产权组织(WO)提交的专利申请和和中国台湾地区(TW)专利;

4、各企业间基于相同的规则比较,但数据库收录的数据源、检索方法设定等因素均有可能造成数据结果的偏差,爱集微知识产权咨询保留最终解释权。

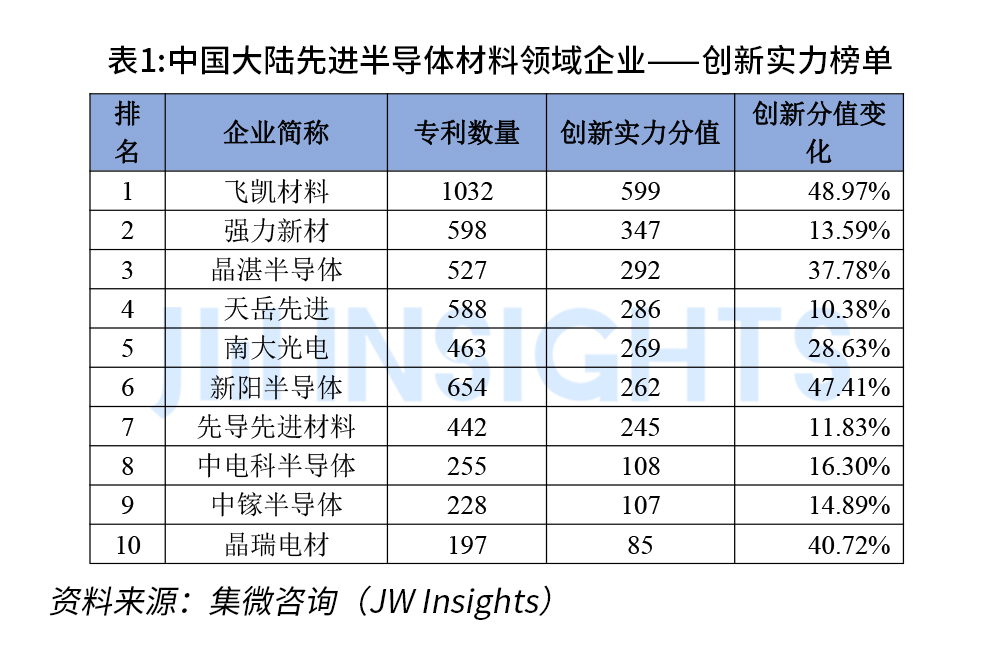

中国大陆先进半导体材料领域企业——创新实力榜单

爱集微知识产权咨询从专利布局、有效性、技术、法律和经济等五个维度选取客观指标,基于合理的权重生成爱集微专利价值度,用以量化企业专利的价值高低。爱集微专利价值度兼顾了企业的专利布局策略的健康度、国际视野、文件撰写质量等多重因素。根据企业的专利总量和爱集微专利价值度,计算得到各企业专利创新分值,在此基础上发布国内先进半导体材料企业专利创新十强榜单。

排名第2-7位的强力新材、晶湛半导体等企业的专利创新分值在200-300之间,差异并不明显,居于行业第二梯队。其中强力新材专注光固化领域光刻胶专用的光引发剂、树脂等重要原料研发,相继突破PCB、LCD和半导体领域光刻胶专用化学品的国外企业垄断格局。氮化镓外延领军企业晶湛半导体拥有国际先进的氮化镓外延材料研发和产业化基地,成功攻克12英寸无裂纹GaN-on-Si外延技术,覆盖200V、650V、1200V等不同击穿电压应用场景需求,技术实力处于国际领先地位。排名第8-10位的中电科半导体、中镓半导体、晶瑞电材的专利创新分值均在100分左右,居于行业第三梯队。飞凯材料以超过1000件专利和接近600分的专利创新分值位列榜单第一位,较去年增长近10%,接近排名第二的强力新材的2倍。作为我国高科技材料领域的排头兵,飞凯材料长期以来致力于光刻胶的研发,其市场地位、科技创新实力与知识产权保护实力均不容小觑。目前飞凯材料的光刻胶产品主要有两类,一类是应用在面板领域的正性光刻胶和负性光刻胶产品,目前已形成稳定营收;另二类是应用于半导体领域的i-line光刻胶及KrF配套Barc光刻胶,目前已经形成少量销售。

排名第2-7位的强力新材、晶湛半导体等企业的专利创新分值在200-300之间,差异并不明显,居于行业第二梯队。其中强力新材专注光固化领域光刻胶专用的光引发剂、树脂等重要原料研发,相继突破PCB、LCD和半导体领域光刻胶专用化学品的国外企业垄断格局。氮化镓外延领军企业晶湛半导体拥有国际先进的氮化镓外延材料研发和产业化基地,成功攻克12英寸无裂纹GaN-on-Si外延技术,覆盖200V、650V、1200V等不同击穿电压应用场景需求,技术实力处于国际领先地位。排名第8-10位的中电科半导体、中镓半导体、晶瑞电材的专利创新分值均在100分左右,居于行业第三梯队。飞凯材料以超过1000件专利和接近600分的专利创新分值位列榜单第一位,较去年增长近10%,接近排名第二的强力新材的2倍。作为我国高科技材料领域的排头兵,飞凯材料长期以来致力于光刻胶的研发,其市场地位、科技创新实力与知识产权保护实力均不容小觑。目前飞凯材料的光刻胶产品主要有两类,一类是应用在面板领域的正性光刻胶和负性光刻胶产品,目前已形成稳定营收;另二类是应用于半导体领域的i-line光刻胶及KrF配套Barc光刻胶,目前已经形成少量销售。

整体来看,飞凯材料在我国半导体先进材料领域的创新实力稳坐头把交椅,与其他企业拉开了较大差距,短期之内难以被超越。而第二梯队的企业间在专利创新实力上的差距并不十分明显,形成了相对胶着的竞争形式。

中国大陆先进半导体材料领域企业——国际视野榜单

境外专利布局对国内先进半导体材料企业参与全球市场竞争的知识产权保护与国际市场话语权具有重大意义,体现了企业的国际视野。同时,境外专利也是企业实现技术出海、与国际巨头进行竞争的重要武器。针对国内先进半导体材料企业的境外专利布局的统计数据,爱集微知识产权咨询发布国内先进半导体材料企业国际视野十强榜单。

而国内其他企业则在国际视野方面与上述3家企业的差距巨大,境外专利布局整体十分薄弱,具体体现为专利申请量少、占比低、增速缓慢等,这一现象应当引起业内企业的重视。在国际视野十强榜单中,晶湛半导体无论是境外布局的专利数量还是境外专利的占比都大幅领先于其他企业,尤其是其境外专利占比超过60%,在国内的先进半导体材料企业中独树一帜,体现出了晶湛半导体积极参与国际竞争,主动打开境外市场,提前布局专利的意识。但相比去年,晶湛半导体的境外布局占比略有下降的趋势。紧随其后的强力新材和飞凯材料虽然境外专利占公司全部专利的比例与晶湛半导体还有不小的差距,但数量均在100件以上,表明这些企业对境外专利布局也较为重视。尤其是飞凯材料,在2023年一年中的境外布局已经超过了自公司成立以来至2022年的境外布局数量,大有直追晶湛半导体的趋势。

中国大陆先进半导体材料领域企业——行业贡献度榜单

以专利被引用情况作为企业的技术对行业技术的贡献大小的参照。专利被引用的情况包括被其他专利文献公开引用,或在其他专利的实质审查程序中审查员将本专利文献作为对比文献在通知书或检索报告中引用。专利被引用比例的高低反映出企业披露的专利对应的技术方案的研究热度和业内关注活跃度,侧面反映出企业专利的技术先进性,可作为企业的技术对行业技术贡献度的体现。爱集微知识产权咨询基于国内先进半导体材料企业的专利被引用数量与比例的综合考虑,发布企业技术的行业贡献度十强榜单。

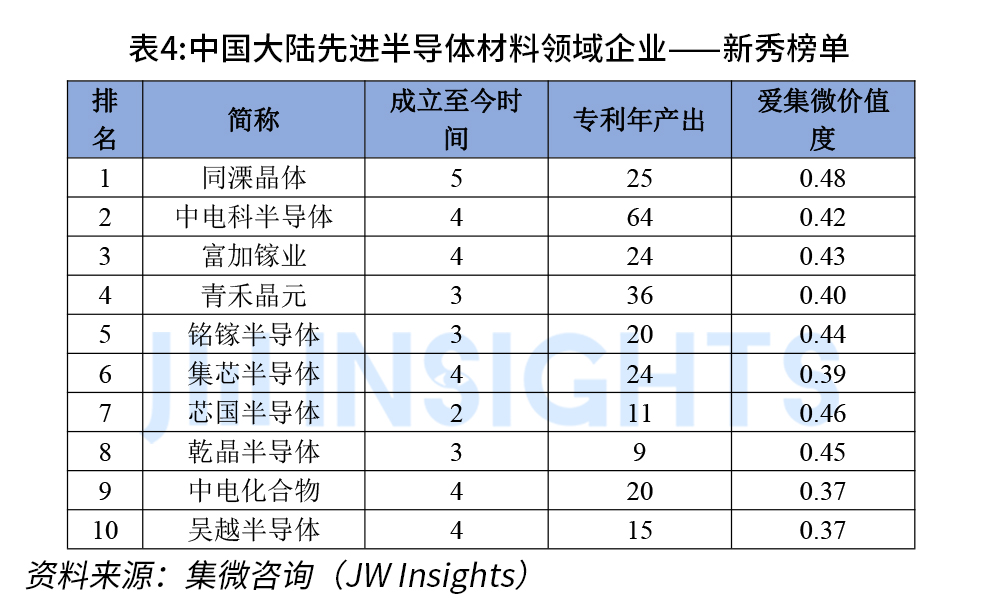

中国大陆先进半导体材料领域企业——新秀榜单通过专利被引用情况作为线索进行技术追踪与风险排查,是业内企业可以选择关注的议题。行业贡献度十强榜单中,排名第一的同光晶体虽然专利总量不多,但有近2/3的专利被其他专利引用,远远高于其他上榜企业。而排名第二的先导先进材料在2023年度的被引用量增长超过1倍。显示出这两家企业在半导体材料领域,其专利披露的技术内容受到业内的广泛关注。排名第3-10名的企业专利被引用比例均在30%以上,且被引用量增速多在70%以上,表明这些企业申请的专利在2023年中获得了技术人员的大量参考。

中国大陆先进半导体材料领域企业——新秀榜单通过专利被引用情况作为线索进行技术追踪与风险排查,是业内企业可以选择关注的议题。行业贡献度十强榜单中,排名第一的同光晶体虽然专利总量不多,但有近2/3的专利被其他专利引用,远远高于其他上榜企业。而排名第二的先导先进材料在2023年度的被引用量增长超过1倍。显示出这两家企业在半导体材料领域,其专利披露的技术内容受到业内的广泛关注。排名第3-10名的企业专利被引用比例均在30%以上,且被引用量增速多在70%以上,表明这些企业申请的专利在2023年中获得了技术人员的大量参考。

为了推进中国集成电路产业的发展,2014年9月,第一期国家集成电路产业投资基金(”国家大基金“)成立。自国家大基金成立以来,各地涌现出不少集成电路新秀企业。针对成立于2014年9月后的半导体先进材料企业,综合企业专利年产出量、专利价值度等多维度数据,爱集微知识产权咨询发布新秀企业专利实力十强榜单。

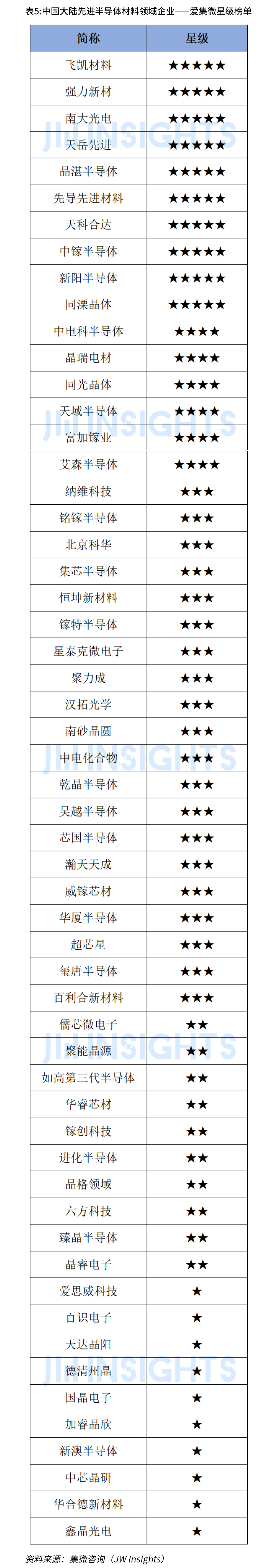

中国大陆先进半导体材料领域企业——爱集微星级榜单

最后,爱集微知识产权咨询针对60家国内先进半导体材料企业,在综合考虑专利数量、发明专利占比、授权专利与有效专利占比、专利境外布局、被引用比例、专利诉讼、专利转让、专利许可、专利质押、专利撰写水准等指标,进行专利实力星级评价,结果如下。

本次发布的榜单针对中国大陆先进半导体材料企业,由于企业的发展历史、技术积累、产业规模等多方面的因素,目前在分值上具有一定的差异。公众可通过各个企业间的数据对比,作为企业的技术创新能力、知识产权的重视程度和投入的参考。

爱集微知识产权咨询将持续关注各企业的专利数据更新和专利技术披露,并对榜单进行定期更新,对各个企业的排名变化进行动态监控,作为企业的技术进步与发展的参照。

关于爱集微知识产权团队

“爱集微知识产权”由曾在华为、富士康、中芯国际等世界500强企业工作多年的知识产权专家、律师、专利代理人、商标代理人以及资深专利审查员组成,熟悉中欧美知识产权法律理论和实务,在全球知识产权申请、布局、专利分析、诉讼、许可谈判、交易、运营、一站式托管服务、专利标准化、专利池建设、IPO上市等方面拥有丰富的经验。我们的愿景是成为“ICT领域卓越的知识产权战略合作伙伴”。

知识产权业务详情咨询:刘女士 150 1006 2699