AI+物联网开启了以海量数据为特征的互联世界的新篇章,根据灼识咨询报告,中国AIoT市场的收入预计将从2023年的8210亿元增长至2028年的1.39万亿元,复合年增长率为11.1%,但作为新兴市场,目前仍面临诸多挑战。

为解决AIoT行业的各类痛点,产业链企业纷纷使出浑身解数,致力于AIoT行业健康、快速发展,其中,重庆特斯联智慧科技股份有限公司(以下简称“特斯联”)凭借开创性的AIoT操作系统TacOS,已成为中国前五的公域操作系统型AIoT产品提供商,并于近期计划港股IPO。

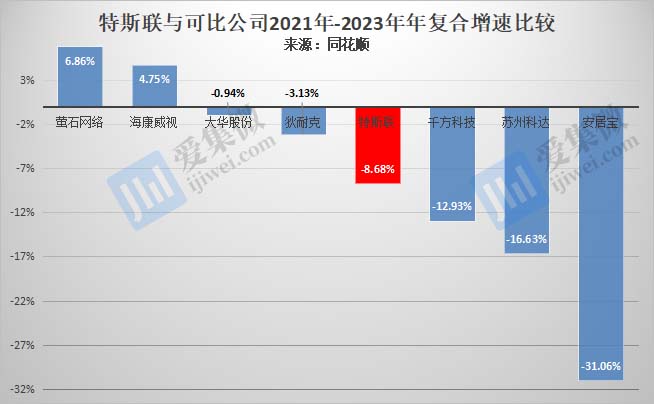

近期笔者盘点其招股书发现,该公司2021年-2023年营收年复合增长率为-8.68%,今年上半年更是同比大跌超30%,与此同时,特斯联还存在毛利率低、持续亏损、客户群不稳定、合作客户数量下降等风险,其发展前景存在较大不确定性。

业绩滑坡风险凸显

特斯联致力于以科技重塑未来产业的数智化升级和可持续发展,凭借开创性的AIoT操作系统TacOS,特斯联向企业、公共管理者及其他公域空间参与者提供全栈AIoT产品(包括软件、硬件及服务)。根据灼识咨询报告,以2023年相关收入计,特斯联是中国排名前五的公域操作系统型AIoT产品提供商。

根据公开数据,2021年-2023年,特斯联营业收入分别为12.07亿元、7.38亿元、10.06亿元,年复合增速为-8.68%,整体呈下降趋势,今年上半年,特斯联营收再次同比下降30.11%至3.57亿元,营收下滑趋势进一步加剧。

A股聚焦AIoT市场的可比公司中,在2021年-2023年期间,营收年复合增速呈增长趋势的企业并不多,仅有萤石网络、海康威视等少数企业,而安居宝、苏州科达、狄耐克、大华股份、千方科技等企业均呈下降趋势。

除了营收下降,特斯联还面临持续亏损的风险,2021年-2024年H1分别亏损28.12亿元、23.83亿元、8亿元、11.21亿元,合计亏损超71.17亿元,其中,今年上半年的亏损额超过2023年全年亏损额。

与可比公司中,特斯联不仅亏损规模最大,也是报告期内唯一一家持续亏损的企业。特斯联分析认为,公司短期内仍将持续亏损。

导致特斯联业绩持续亏损的原因较多,除了股份支付开支、高额研发投入外,销售毛利率低也是重要影响因素。

数据显示,特斯联仅在2021年实现44.16%的较高毛利率,但从2022年至今,其销售毛利率分别为10.1%、31.03%、24.73%,与可比公司相比,均处于垫底位置。2022年毛利率较低,主要受年COVID-19疫情影响。

需指出的是,可比公司多为偏硬件、工程的解决方案提供商,这类企业毛利率往往较低,而特斯联为偏软件的公司,业内软件公司的毛利率通常要高于硬件及工程类企业,而实际上,特斯联毛利率长期垫底,其竞争力不免受到质疑,存在通过低价策略与硬件提供商、解决方案商争夺市场的嫌疑。

虽然特斯联表示,未来要提高毛利率,但其同时称,“公司预期将提高拥有更大竞争优势、更优惠定价及/或更高利润率的有关软件、硬件及项目相关服务的销售贡献。”这意味着,特斯联不排除未来仍将继续采取低价竞争策略的可能。

客户流失率超80%

凭借TacOS独有的五层产品及技术架构,特斯联的公域AIoT产品可连接公域空间参与者、智能设备和基础设施,主要在产业、城市、人居和能源领域为各种人工智能应用场景提供价值,客户覆盖全球150个城市的800多个客户,包括中国、阿联酋、新加坡和澳大利亚等。

其中,AI产业数智化是公司的第一大营收领域,2021年-2024年H1营收占比分别为50.7%、64%、62%、55.5%,AI城市智能化是第二大营收来源,2021年-2024年H1营收占比分别为29.9%、20.7%、22.3%、24.7%,报告期内这两大业务合计营收超80%,而AI智慧生活、AI智慧能源合计营收占比不足20%。

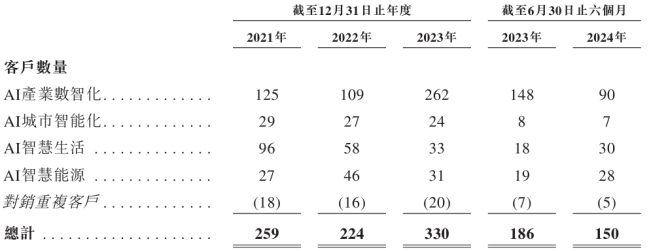

2021年-2024年H1,特斯联4大业务合计客户数量分别为259家、224家、330家、150家,其中分别于2022年及2024年H1出现客户总数同比下降的情况,第一大业务AI产业数智化客户数量的变化,直接影响到特斯联的业绩波动,如2022年,该业务客户数量同比下降12.8%,导致该业务营收同比下降22.11%,整体业绩则出现38.81%的同比降幅。

今年上半年,AI产业数智化客户数量同比下降39.19%,该类业务营收同比下降43.13%,进一步影响公司整体营收同比下降超30%。

分析中还发现,特斯联存在客户不稳定的情况。

按销售合约执行情况计,特斯联于2021年、2022年、2023年及2024年上半年,特斯联的新签约客户数量分别为161名、175名、193名及89名,占对应报告期客户总数的比重分别为61.16%、78.13%、58.48%、59.33%,这意味着,特斯联存在客户大量流失的情况,如2024年上半年,原有客户仅61家,占2023年度客户总数的比例仅为18.48%,客户流失率超过80%。

特斯联同时还面临业绩高度依赖少数客户的情况,根据披露数据,2021年-2024年H1前五大客户的销售收入占比分别为59.4%、35.1%、44.2%、67.4%,报告期各期均大幅领先于可比公司。

需特别提及的是,报告期内,特斯联前五大客户共有20家,竟无一重复出现,进一步佐证了特斯联客户群的不稳定性;而且,部分大客户与特斯联为关联关系,如客户C曾是特斯联的持股公司,客户I曾持有特斯联股份,客户K至今仍间接持有特斯联股份。

(校对/邓秋贤)